Das wichtigste in Kürze

- Vielfältige Vorsorgeoptionen: Neben der gesetzlichen Rente gibt es die Rürup-Rente, Riester-Rente, private Rentenversicherung, betriebliche Altersversorgung (bAV) und die SofortRente. Jede hat ihre eigenen Vorteile und eignet sich für unterschiedliche Lebenssituationen.

- Steuerliche Vorteile nutzen: Viele Altersvorsorgeprodukte bieten staatliche Förderung und steuerliche Vergünstigungen, die Ihre Sparbemühungen unterstützen.

- Rentenlücke berechnen: Ermitteln Sie Ihre Rentenlücke, um zu wissen, wie viel zusätzliches Einkommen Sie im Alter benötigen, und planen Sie entsprechend.

- Früh anfangen lohnt sich: Je früher Sie mit der Vorsorge beginnen, desto besser können Sie von den Zinseszinsen profitieren und Ihre finanzielle Sicherheit im Ruhestand erhöhen.

Einleitung und Bedeutung der Altersvorsorge

Sie denken über Ihre Zukunft nach und möchten sicherstellen, dass Sie auch im Ruhestand finanziell abgesichert sind? Dann sind Sie hier genau richtig! Als Versicherungsmakler und Experte für Altersvorsorge ist es mein Ziel, Ihnen die wichtigsten Informationen und Tipps rund um dieses Thema verständlich und praxisnah zu vermitteln.

Altersvorsorge ist mehr als nur ein Sparplan – es ist ein wesentlicher Bestandteil Ihrer finanziellen Sicherheit. Die gesetzliche Rente allein reicht oft nicht aus, um den gewohnten Lebensstandard im Alter zu halten. Hier kommen private und betriebliche Altersvorsorgeprodukte ins Spiel, die Ihnen helfen, die Rentenlücke zu schließen und sorgenfrei in den Ruhestand zu gehen.

Egal ob Sie sich für die Rürup-Rente, Riester-Rente, eine private Rentenversicherung, die betriebliche Altersversorgung (bAV) oder die SofortRente interessieren – jede dieser Optionen hat ihre eigenen Vorteile und Besonderheiten. In diesem Artikel werde ich Ihnen einen klaren Überblick über die verschiedenen Produkte geben, damit Sie die beste Entscheidung für Ihre individuelle Situation treffen können.

Kurzüberblick über die verschiedenen Altersvorsorgeprodukte

Betriebliche Altersversorgung (bAV)

Eine der effizientesten Formen der Altersvorsorge für Angestellte. Beiträge werden direkt vom Bruttogehalt abgeführt, was steuerliche Vorteile bietet. Der Arbeitgeber beteiligt sich oft an den Einzahlungen, was diese Form der Vorsorge besonders attraktiv macht.

Denken Sie daran: Je früher Sie sich mit Ihrer Altersvorsorge beschäftigen, desto besser sind Ihre Chancen, ein komfortables und finanziell unabhängiges Leben im Ruhestand zu führen. Lassen Sie uns gemeinsam den ersten Schritt in eine sichere Zukunft machen. Lesen Sie weiter, um alles über die verschiedenen Möglichkeiten der Altersvorsorge zu erfahren und welche Option am besten zu Ihnen passt.

Die gesetzliche Rente

Die gesetzliche Rente ist der Grundpfeiler der Altersvorsorge für die meisten von uns. Sie zahlen während Ihres Arbeitslebens regelmäßig Beiträge in die Deutsche Rentenversicherung ein, und im Ruhestand erhalten Sie dann eine monatliche Rente. Einfach, oder? Doch schauen wir uns die Details etwas genauer an.

Funktionsweise und Bedeutung

Die gesetzliche Rente basiert auf einem Umlageverfahren. Das bedeutet, dass die Beiträge der derzeit arbeitenden Generation direkt an die aktuellen Rentner ausgezahlt werden. Dieses System hat sich über Jahrzehnte bewährt und sorgt dafür, dass Rentner eine regelmäßige Einkommensquelle haben. Die Höhe Ihrer Rente hängt dabei von verschiedenen Faktoren ab: Wie lange und wie viel Sie eingezahlt haben und Ihrem individuellen Rentenfaktor.

Die gesetzliche Rente ist zweifellos wichtig, da sie eine grundlegende finanzielle Absicherung im Alter bietet. Für viele Menschen ist sie die Hauptquelle des Einkommens im Ruhestand.

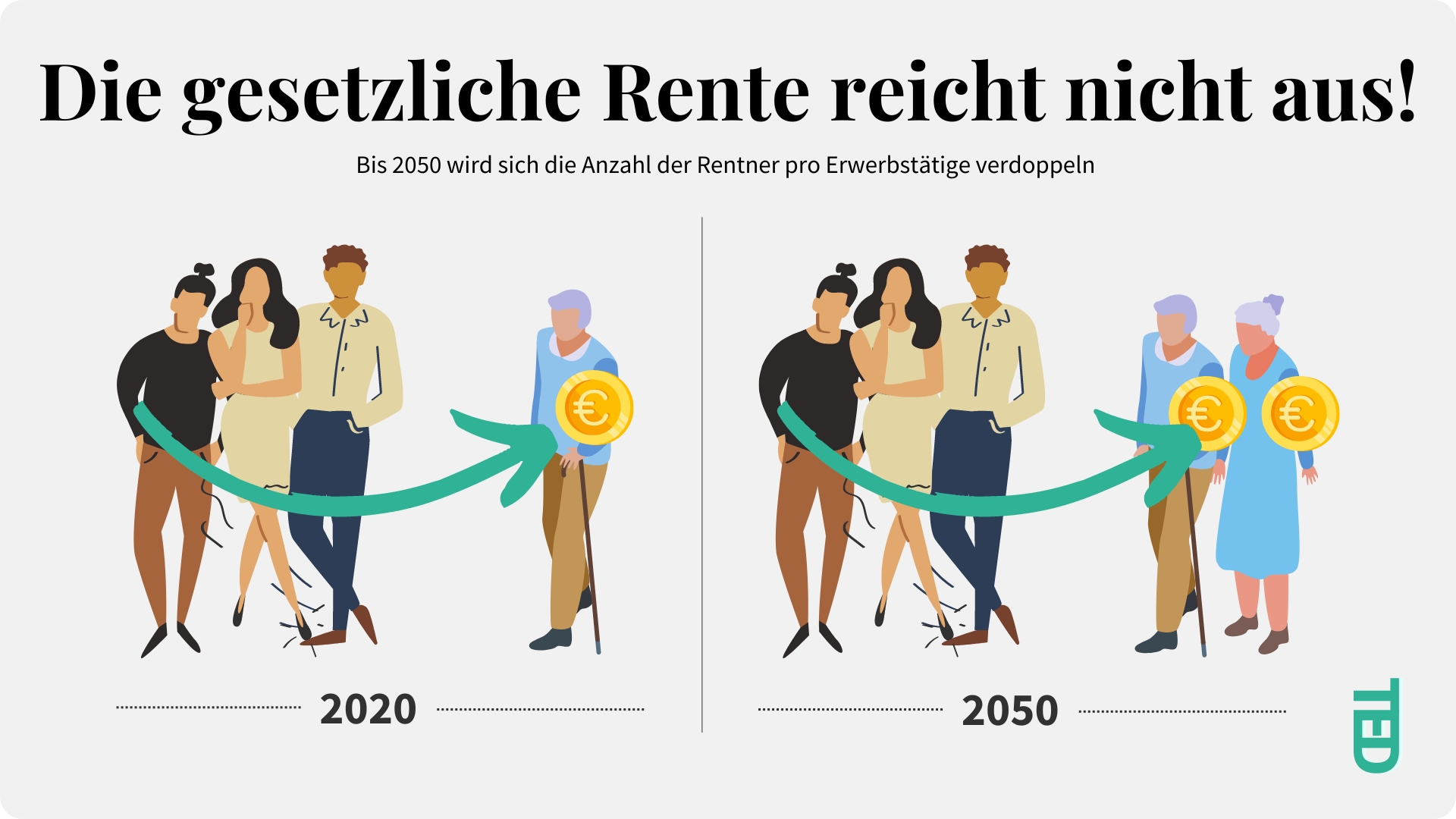

Grenzen der gesetzlichen Rente und Notwendigkeit der privaten Vorsorge

Aber – und das ist ein großes Aber – die gesetzliche Rente allein reicht oft nicht aus, um den gewohnten Lebensstandard im Ruhestand zu halten. Die demografische Entwicklung führt dazu, dass immer weniger Erwerbstätige für immer mehr Rentner aufkommen müssen. Das setzt das Rentensystem unter Druck und kann zu geringeren Rentenzahlungen führen.

Daher ist es wichtig, sich nicht allein auf die gesetzliche Rente zu verlassen. Hier kommt die private Vorsorge ins Spiel. Durch Produkte wie die Rürup-Rente, Riester-Rente, private Rentenversicherungen, betriebliche Altersversorgung (bAV) oder eine SofortRente können Sie Ihre Rentenlücke schließen und sicherstellen, dass Sie auch im Ruhestand finanziell abgesichert sind.

Ein Mix aus gesetzlicher Rente und privaten Vorsorgeprodukten bietet Ihnen die beste Chance, Ihren Lebensstandard zu halten und finanzielle Sorgen im Alter zu vermeiden. Denken Sie daran, je früher Sie anfangen, desto besser sind Ihre Chancen auf eine sorgenfreie Zukunft. Lassen Sie uns gemeinsam Ihre optimale Vorsorgestrategie entwickeln!

Rentenlücke berechnen

Eine der wichtigsten Schritte zur Planung Ihrer Altersvorsorge ist die Berechnung Ihrer Rentenlücke. Doch was genau bedeutet das und wie gehen Sie dabei vor? Lassen Sie uns das gemeinsam durchgehen.

Was ist die Rentenlücke und warum ist sie wichtig?

Die Rentenlücke ist der Unterschied zwischen Ihrem letzten Nettoeinkommen vor dem Ruhestand und dem, was Sie im Ruhestand tatsächlich benötigen, um Ihren Lebensstandard zu halten. Diese Lücke entsteht, weil die gesetzliche Rente oft nicht ausreicht, um den gewohnten Lebensstil zu finanzieren. Die Berechnung der Rentenlücke ist entscheidend, um zu wissen, wie viel zusätzliches Einkommen Sie im Alter benötigen. Nur so können Sie gezielt Vorsorgemaßnahmen treffen, um diese Lücke zu schließen und finanzielle Sicherheit im Ruhestand zu gewährleisten.

Schritt-für-Schritt-Anleitung zur Berechnung der Rentenlücke

- Einkommensbedarf im Ruhestand ermitteln:

- Überlegen Sie, wie viel Geld Sie monatlich im Ruhestand benötigen. Dabei sollten Sie Ihre aktuellen Ausgaben als Ausgangspunkt nehmen und eventuelle Veränderungen berücksichtigen, wie geringere Arbeitskosten, aber eventuell höhere Gesundheitsausgaben.

- Zu erwartende Renteneinkünfte berechnen:

- Ermitteln Sie Ihre zu erwartenden Einkünfte aus der gesetzlichen Rente. Dies können Sie anhand Ihrer Renteninformation, die Sie regelmäßig von der Deutschen Rentenversicherung erhalten, abschätzen.

- Addieren Sie eventuelle weitere Einkünfte aus betrieblicher Altersversorgung, privaten Rentenversicherungen oder anderen Einkommensquellen.

- Rentenlücke berechnen:

- Subtrahieren Sie Ihre zu erwartenden Renteneinkünfte von Ihrem monatlichen Einkommensbedarf im Ruhestand. Die Differenz ist Ihre Rentenlücke.

- Sparrate festlegen:

- Basierend auf der ermittelten Rentenlücke können Sie nun berechnen, wie viel Sie monatlich sparen müssen, um diese Lücke zu schließen. Berücksichtigen Sie hierbei auch die Rendite Ihrer Anlagen und die verbleibende Zeit bis zum Ruhestand.

Tools und Rechner zur Unterstützung

Die Berechnung der Rentenlücke kann komplex erscheinen, aber es gibt zahlreiche Tools und Rechner, die Ihnen dabei helfen können:

- Rentenrechner der Deutschen Rentenversicherung: Diese bieten eine detaillierte Berechnung Ihrer zu erwartenden gesetzlichen Rente.

- Online-Rentenlückenrechner: Verschiedene Finanzportale und Versicherungen bieten Online-Rechner an, die Ihnen Schritt für Schritt durch den Prozess helfen und Ihnen schnell ein Ergebnis liefern.

- Sparplanrechner: Diese Rechner helfen Ihnen, basierend auf Ihrer Rentenlücke und Ihrem gewünschten Anlageprodukt, die notwendige monatliche Sparrate zu ermitteln.

Interessiert an weiteren Details? In unserem weiterführenden Beitrag zur Berechnung der Rentenlücke erfahren Sie alles Wichtige und erhalten detaillierte Anleitungen sowie Empfehlungen für die besten Tools und Rechner. Klicken Sie hier für mehr Informationen!

Mit diesem Wissen sind Sie bestens gerüstet, um Ihre Rentenlücke zu berechnen und die notwendigen Schritte zu unternehmen, um Ihre finanzielle Zukunft zu sichern. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Altersvorsorge gehen.

Rürup-Rente (Basisrente)

Die Rürup-Rente, auch als Basisrente bekannt, ist eine attraktive Option zur Altersvorsorge, besonders für Selbstständige und Freiberufler. Aber was steckt genau dahinter? Lassen Sie uns das genauer unter die Lupe nehmen.

Definition und Funktionsweise

Die Rürup-Rente wurde speziell entwickelt, um Selbstständigen eine steuerlich begünstigte Altersvorsorge zu bieten. Sie funktioniert ähnlich wie die gesetzliche Rente: Sie zahlen während Ihres Arbeitslebens regelmäßig Beiträge ein und erhalten im Ruhestand eine lebenslange Rente. Das Besondere an der Rürup-Rente ist, dass Ihre Beiträge steuerlich absetzbar sind. Jährlich können Sie einen bestimmten Betrag Ihrer Einzahlungen als Sonderausgaben von der Steuer absetzen, was Ihnen schon während der Einzahlungsphase finanzielle Vorteile bringt.

Vorteile und Nachteile

Vorteile:

- Steuervorteile: Sie können Ihre Beiträge zur Rürup-Rente von der Steuer absetzen, was Ihre Steuerlast erheblich reduzieren kann.

- Lebenslange Rente: Wie die gesetzliche Rente, zahlt auch die Rürup-Rente lebenslang. Sie müssen sich keine Sorgen machen, dass Ihr Geld im Alter ausgeht.

- Insolvenzschutz: Ihre Einzahlungen sind vor einer möglichen Insolvenz geschützt und können nicht gepfändet werden.

Nachteile:

- Unflexibel: Einmal eingezahltes Geld kann nicht vorzeitig entnommen werden. Es gibt keine Möglichkeit, in Notfällen auf das Kapital zuzugreifen.

- Vererbbarkeit: Die Rürup-Rente ist nicht vererbbar. Im Todesfall erlischt das angesparte Kapital, es sei denn, es wurde eine Hinterbliebenenversorgung vereinbart.

Für wen ist die Rürup-Rente geeignet?

Die Rürup-Rente ist ideal für Selbstständige und Freiberufler, die nicht in die gesetzliche Rentenversicherung einzahlen. Sie bietet eine sichere und steuerlich begünstigte Möglichkeit, für das Alter vorzusorgen. Aber auch für Angestellte mit einem hohen Einkommen kann die Rürup-Rente interessant sein, um zusätzlich zur gesetzlichen Rente eine steueroptimierte Altersvorsorge aufzubauen.

Interessiert? In unserem weiterführenden Beitrag zur Rürup-Rente erfahren Sie noch mehr Details und Tipps, wie Sie dieses Vorsorgeprodukt optimal nutzen können. Klicken Sie hier für mehr Informationen!

Jetzt wissen Sie, was die Rürup-Rente ausmacht. Lassen Sie uns gemeinsam herausfinden, ob dieses Produkt das Richtige für Ihre Altersvorsorge ist.

Riester-Rente

Die Riester-Rente ist eine beliebte Form der Altersvorsorge, besonders für Familien und Angestellte. Doch was macht sie so besonders? Lassen Sie uns die Details anschauen.

Definition und Funktionsweise

Die Riester-Rente wurde eingeführt, um die private Altersvorsorge zu fördern und die Lücken der gesetzlichen Rente zu schließen. Sie zahlen regelmäßig Beiträge in einen Riester-Vertrag ein, der entweder als Rentenversicherung, Fondsparplan oder Banksparplan gestaltet sein kann. Das angesparte Kapital wird Ihnen im Ruhestand als lebenslange Rente ausgezahlt.

Staatliche Förderung und Zulagen

Einer der größten Vorteile der Riester-Rente sind die staatlichen Förderungen. Pro Jahr können Sie eine Grundzulage und, falls Sie Kinder haben, zusätzliche Kinderzulagen erhalten. Zudem sind die Beiträge zur Riester-Rente steuerlich absetzbar. Wenn Sie mindestens 4% Ihres Bruttoeinkommens einzahlen, sichern Sie sich die maximale staatliche Förderung.

Vorteile und Nachteile

Vorteile:

- Staatliche Förderung: Die Zulagen und Steuervergünstigungen machen die Riester-Rente besonders attraktiv.

- Sicherheit: Die eingezahlten Beiträge und Zulagen sind garantiert, Sie verlieren also nichts von Ihrem eingezahlten Kapital.

- Flexibilität: Es gibt verschiedene Riester-Produkte, sodass Sie das passende für Ihre Bedürfnisse auswählen können.

Nachteile:

- Komplexität: Die verschiedenen Produkte und Förderungen können verwirrend sein.

- Kosten: Einige Riester-Verträge haben hohe Verwaltungskosten, die die Rendite schmälern können.

- Vererbbarkeit: Im Todesfall kann es sein, dass das angesparte Kapital nicht vollständig an die Hinterbliebenen übergeht, wenn keine spezielle Vereinbarung getroffen wurde.

Für wen ist die Riester-Rente geeignet?

Die Riester-Rente ist ideal für Angestellte, insbesondere für Familien mit Kindern, da sie von den staatlichen Zulagen profitieren können. Auch für Geringverdiener kann die Riester-Rente durch die staatliche Förderung besonders lohnend sein. Selbstständige und Freiberufler sind allerdings von der Riester-Förderung ausgeschlossen, es sei denn, sie sind pflichtversichert in der gesetzlichen Rentenversicherung.

Interessiert an weiteren Details? In unserem weiterführenden Beitrag zur Riester-Rente erfahren Sie alles Wichtige und erhalten Tipps, wie Sie das Beste aus Ihrem Riester-Vertrag herausholen können. Klicken Sie hier für mehr Informationen!

Mit diesem Überblick sind Sie bestens gerüstet, um zu entscheiden, ob die Riester-Rente die richtige Altersvorsorge für Sie ist. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Zukunft gehen.

Private Rentenversicherung

Die private Rentenversicherung ist eine flexible und vielseitige Möglichkeit, für das Alter vorzusorgen. Aber was genau steckt dahinter? Lassen Sie uns das genauer beleuchten.

Definition und Funktionsweise

Eine private Rentenversicherung ist eine Vereinbarung zwischen Ihnen und einer Versicherungsgesellschaft. Sie zahlen regelmäßig Beiträge in die Versicherung ein und erhalten im Gegenzug im Ruhestand eine monatliche Rente. Diese kann entweder als lebenslange Rente oder als Einmalzahlung ausgezahlt werden, je nachdem, welche Vereinbarung Sie getroffen haben.

Unterschiede zur gesetzlichen Rente und anderen privaten Vorsorgeprodukten

Im Gegensatz zur gesetzlichen Rente, die auf einem Umlageverfahren basiert, funktioniert die private Rentenversicherung nach dem Kapitaldeckungsverfahren. Das bedeutet, dass Ihre eingezahlten Beiträge verzinst und angespart werden, um später Ihre Rente zu finanzieren. Im Vergleich zu anderen privaten Vorsorgeprodukten wie der Riester- oder Rürup-Rente, bietet die private Rentenversicherung oft mehr Flexibilität bei der Auszahlung und Vertragsgestaltung.

Flexibilität und Auszahlungsmöglichkeiten

Ein großer Vorteil der privaten Rentenversicherung ist ihre Flexibilität. Sie können selbst entscheiden, wie viel und wie oft Sie einzahlen möchten. Außerdem haben Sie verschiedene Möglichkeiten bei der Auszahlung: Sie können eine lebenslange Rente beziehen oder sich für eine Einmalzahlung entscheiden. Einige Policen bieten sogar die Möglichkeit, einen Teil des angesparten Kapitals vorzeitig zu entnehmen, wenn Sie es benötigen.

Vorteile und Nachteile

Vorteile:

- Flexibilität: Sie können die Beiträge und die Auszahlungsmodalitäten an Ihre Bedürfnisse anpassen.

- Sicherheit: Ihre eingezahlten Beiträge werden verzinst und angespart, was Ihnen finanzielle Sicherheit im Alter bietet.

- Steuervorteile: Unter bestimmten Bedingungen können Sie steuerliche Vorteile in der Anspar- oder Auszahlungsphase nutzen.

Nachteile:

- Kosten: Die Verwaltungskosten und Gebühren können je nach Vertrag hoch sein und die Rendite mindern.

- Lange Bindung: Da es sich um langfristige Verträge handelt, sind vorzeitige Kündigungen oft mit finanziellen Einbußen verbunden.

- Zinsen: In Zeiten niedriger Zinsen können die Renditen der privaten Rentenversicherung enttäuschend sein.

Interessiert an weiteren Details? In unserem weiterführenden Beitrag zur privaten Rentenversicherung erfahren Sie alles Wichtige und erhalten Tipps, wie Sie das Beste aus Ihrem Vertrag herausholen können. Klicken Sie hier für mehr Informationen!

Mit diesem Überblick sind Sie bestens gerüstet, um zu entscheiden, ob die private Rentenversicherung die richtige Altersvorsorge für Sie ist. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Zukunft gehen.

Betriebliche Altersversorgung (bAV)

Die betriebliche Altersversorgung (bAV) ist eine hervorragende Möglichkeit, zusätzlich zur gesetzlichen Rente vorzusorgen – und das mit Hilfe Ihres Arbeitgebers. Lassen Sie uns einen genaueren Blick darauf werfen.

Definition und Funktionsweise

Die bAV ist eine vom Arbeitgeber unterstützte Altersvorsorge, bei der ein Teil Ihres Gehalts in eine Altersvorsorgeeinrichtung eingezahlt wird. Diese Einzahlungen können direkt aus Ihrem Bruttogehalt erfolgen, was steuerliche Vorteile bietet. Am Ende profitieren Sie von einer zusätzlichen Rente, die Ihnen im Ruhestand ausgezahlt wird.

Modelle der bAV

Es gibt verschiedene Modelle der bAV, die sich in ihrer Struktur und den beteiligten Parteien unterscheiden:

- Direktversicherung: Eine Lebensversicherung, die Ihr Arbeitgeber für Sie abschließt. Die Beiträge werden direkt von Ihrem Gehalt abgezogen.

- Pensionskasse: Eine rechtlich selbstständige Versorgungseinrichtung, die von mehreren Unternehmen getragen wird.

- Pensionsfonds: Diese bieten die Möglichkeit, in verschiedene Anlageformen zu investieren und sind daher oft renditestärker.

- Unterstützungskasse: Eine externe Versorgungseinrichtung, die die Rentenleistungen finanziert, aber nicht der staatlichen Aufsicht unterliegt.

- Direktzusage (Pensionszusage): Ihr Arbeitgeber sagt Ihnen die Zahlung einer bestimmten Rente im Ruhestand zu. Die Finanzierung erfolgt direkt aus dem Unternehmensvermögen.

Steuerliche Vorteile und Förderungen

Ein großer Vorteil der bAV sind die steuerlichen Vergünstigungen. Beiträge zur bAV können bis zu bestimmten Höchstgrenzen steuer- und sozialabgabenfrei sein. Das bedeutet, dass Sie weniger Steuern und Sozialversicherungsbeiträge zahlen, während Sie gleichzeitig für das Alter vorsorgen. Zudem beteiligt sich in vielen Fällen der Arbeitgeber an den Einzahlungen oder übernimmt diese vollständig.

Für wen ist die bAV geeignet?

Die bAV ist besonders attraktiv für Angestellte, da sie eine einfache Möglichkeit bietet, zusätzlich zur gesetzlichen Rente vorzusorgen. Auch für Arbeitgeber ist die bAV ein effektives Instrument zur Mitarbeiterbindung und ‑motivation. Selbst für junge Arbeitnehmer ist es sinnvoll, frühzeitig mit der bAV zu beginnen, um von den langfristigen Effekten zu profitieren.

Interessiert an weiteren Details? In unserem weiterführenden Beitrag zur betrieblichen Altersversorgung (bAV) erfahren Sie alles Wichtige und erhalten Tipps, wie Sie das Beste aus Ihrem bAV-Vertrag herausholen können. Klicken Sie hier für mehr Informationen!

Mit diesem Überblick sind Sie bestens gerüstet, um zu entscheiden, ob die betriebliche Altersversorgung die richtige Altersvorsorge für Sie ist. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Zukunft gehen.

SofortRente

Die SofortRente ist eine interessante Option für alle, die sofort nach Vertragsabschluss eine lebenslange Rente beziehen möchten. Lassen Sie uns das Konzept und die Besonderheiten dieser Altersvorsorge genauer betrachten.

Definition und Funktionsweise

Die SofortRente funktioniert denkbar einfach: Sie zahlen einen größeren Geldbetrag einmalig in eine Rentenversicherung ein und erhalten im Gegenzug sofort eine monatliche Rente. Diese Rente wird Ihnen lebenslang ausgezahlt, was eine sichere und planbare Einkommensquelle im Alter darstellt. Die Höhe der monatlichen Zahlungen hängt von der eingezahlten Summe und Ihrem Alter bei Vertragsabschluss ab.

Vorteile und Nachteile

Vorteile:

- Sofortige Auszahlung: Anders als bei vielen anderen Altersvorsorgeprodukten beginnt die Auszahlung direkt nach der Einzahlung.

- Lebenslange Rente: Sie erhalten eine garantierte monatliche Rente bis ans Lebensende, unabhängig davon, wie alt Sie werden.

- Planungssicherheit: Die SofortRente bietet Ihnen eine feste und verlässliche Einkommensquelle im Ruhestand.

Nachteile:

- Hohe Anfangsinvestition: Sie müssen eine größere Summe auf einmal investieren, was nicht für jeden möglich ist.

- Geringe Flexibilität: Einmal eingezahltes Geld kann in der Regel nicht zurückgefordert werden. Das Kapital ist gebunden.

- Inflationsrisiko: Die monatliche Rente bleibt oft fix, was bedeutet, dass die Kaufkraft im Laufe der Zeit durch die Inflation sinken kann.

Vergleich zu anderen Altersvorsorgeprodukten

Im Vergleich zu anderen Altersvorsorgeprodukten wie der Riester-Rente oder der privaten Rentenversicherung bietet die SofortRente den Vorteil der sofortigen Rentenzahlung. Während Riester- und Rürup-Renten sowie andere private Rentenversicherungen auf eine langfristige Ansparphase setzen, beginnt die SofortRente unmittelbar nach der Einmalzahlung. Dies macht sie besonders attraktiv für Personen, die bereits über ein größeres Vermögen verfügen und sofort eine zusätzliche Einkommensquelle benötigen.

Im Gegensatz zur betrieblichen Altersversorgung (bAV), die ebenfalls auf regelmäßige Einzahlungen während des Arbeitslebens basiert, erfordert die SofortRente nur eine einmalige Einzahlung. Diese Einmalzahlung kann jedoch eine Hürde darstellen, da sie eine erhebliche Summe erfordert.

Interessiert an weiteren Details? In unserem weiterführenden Beitrag zur SofortRente erfahren Sie alles Wichtige und erhalten Tipps, wie Sie das Beste aus Ihrem SofortRente-Vertrag herausholen können. Klicken Sie hier für mehr Informationen!

Mit diesem Überblick sind Sie bestens gerüstet, um zu entscheiden, ob die SofortRente die richtige Altersvorsorge für Sie ist. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Zukunft gehen.

ETF-Sparpläne

ETF-Sparpläne sind eine flexible und kostengünstige Möglichkeit, für das Alter vorzusorgen. Doch was genau steckt hinter diesem Begriff? Lassen Sie uns einen Blick darauf werfen.

Definition und Funktionsweise

Ein ETF (Exchange Traded Fund) ist ein börsengehandelter Fonds, der einen Index, wie den DAX oder den MSCI World, nachbildet. Ein ETF-Sparplan ermöglicht es Ihnen, regelmäßig kleine Beträge in ETFs zu investieren. Sie legen einen monatlichen Betrag fest, der automatisch in ausgewählte ETFs investiert wird. Über die Jahre hinweg bauen Sie so ein diversifiziertes Portfolio auf, das Ihnen im Ruhestand zugutekommt.

Vorteile und Risiken

Vorteile:

- Kostengünstig: ETFs haben in der Regel geringere Verwaltungsgebühren als aktiv gemanagte Fonds.

- Diversifikation: Durch die Investition in ETFs streuen Sie Ihr Risiko, da Sie in eine Vielzahl von Unternehmen gleichzeitig investieren.

- Flexibilität: Sie können jederzeit die Höhe Ihrer Sparraten anpassen oder den Sparplan pausieren.

Risiken:

- Marktrisiko: Wie bei allen Aktieninvestitionen besteht das Risiko von Kursverlusten.

- Keine Garantie: Es gibt keine Garantie für eine Mindestverzinsung oder einen Kapitalerhalt.

- Lange Anlagehorizont notwendig: Um die Marktschwankungen auszugleichen, sollten Sie langfristig investieren.

Langfristige Strategie und Diversifikation

Eine erfolgreiche Anlagestrategie mit ETF-Sparplänen setzt auf langfristige Investments und Diversifikation. Durch die regelmäßigen Einzahlungen nutzen Sie den Cost-Average-Effekt, bei dem Sie automatisch mehr Anteile kaufen, wenn die Kurse niedrig sind, und weniger, wenn die Kurse hoch sind. Die breite Streuung über verschiedene Branchen und Länder reduziert das Risiko und erhöht die Stabilität Ihres Portfolios. Es ist wichtig, geduldig zu bleiben und nicht auf kurzfristige Marktschwankungen zu reagieren.

Für wen sind ETF-Sparpläne geeignet?

ETF-Sparpläne sind ideal für Anleger, die langfristig für ihre Altersvorsorge sparen möchten und dabei auf eine kostengünstige und flexible Lösung setzen. Besonders geeignet sind sie für junge Menschen, die früh mit dem Sparen beginnen und von den langfristigen Zinseszinsen profitieren möchten. Aber auch für erfahrene Anleger, die eine Ergänzung zu ihrer bestehenden Altersvorsorge suchen, sind ETF-Sparpläne eine attraktive Option.

Weitere Altersvorsorgeprodukte

Neben den klassischen Altersvorsorgeprodukten gibt es eine Vielzahl weiterer Optionen, die Ihnen helfen können, für Ihren Ruhestand vorzusorgen. Lassen Sie uns einen Blick auf einige dieser Alternativen werfen.

Investmentfonds

Investmentfonds sind eine Möglichkeit, Ihr Geld in ein breit diversifiziertes Portfolio von Aktien, Anleihen oder anderen Wertpapieren zu investieren. Sie zahlen regelmäßig oder einmalig Geld in den Fonds ein, und ein professioneller Fondsmanager kümmert sich um die Anlage des Kapitals. Investmentfonds bieten eine gute Balance zwischen Risiko und Rendite und sind besonders für Anleger geeignet, die nicht selbst in einzelne Wertpapiere investieren möchten. Sie können aus einer Vielzahl von Fonds wählen, die unterschiedliche Anlagestrategien verfolgen.

Immobilien als Altersvorsorge

Immobilien sind eine solide und bewährte Form der Altersvorsorge. Durch den Erwerb von Wohneigentum können Sie nicht nur von einer potenziellen Wertsteigerung profitieren, sondern auch Mietzahlungen im Alter vermeiden. Eine vermietete Immobilie kann Ihnen zudem ein regelmäßiges Einkommen sichern. Allerdings erfordert der Kauf einer Immobilie eine erhebliche Anfangsinvestition und laufende Kosten für Unterhalt und Reparaturen. Auch das Risiko von Leerstand und Mietausfällen sollte nicht unterschätzt werden.

Lebensversicherungen (Kapitallebensversicherung, Risikolebensversicherung)

Kapitallebensversicherung: Diese kombiniert eine Todesfallabsicherung mit einem Sparplan. Ein Teil Ihrer Beiträge wird in den Versicherungsschutz investiert, während der Rest angelegt wird, um Kapital für Ihren Ruhestand aufzubauen. Am Ende der Laufzeit erhalten Sie entweder eine einmalige Auszahlung oder eine Rente.

Risikolebensversicherung: Diese bietet ausschließlich Schutz im Todesfall. Sie ist besonders wichtig für Menschen mit finanziellen Verpflichtungen wie einer Familie oder einem Kredit. Im Gegensatz zur Kapitallebensversicherung gibt es hier keine Auszahlung im Ruhestand, aber die Beiträge sind deutlich niedriger.

Diese Produkte bieten unterschiedliche Vorteile und Risiken, je nach Ihren individuellen Bedürfnissen und finanziellen Zielen. Es ist wichtig, sorgfältig zu prüfen, welche dieser Optionen am besten zu Ihrer persönlichen Situation passt.

Mit diesem Überblick sind Sie bestens gerüstet, um die richtige Wahl für Ihre Altersvorsorge zu treffen. Lassen Sie uns gemeinsam den nächsten Schritt in Richtung einer sicheren Zukunft gehen.

Häufige Fragen zur Altersvorsorge (FAQ)

Die beste Altersvorsorge hängt von Ihrer individuellen Situation ab. Es gibt keine Einheitslösung, die für alle passt. Faktoren wie Ihr Einkommen, Ihre berufliche Situation, Ihre familiäre Situation und Ihre Risikobereitschaft spielen eine wichtige Rolle. Es ist oft sinnvoll, verschiedene Produkte zu kombinieren, wie die gesetzliche Rente, betriebliche Altersversorgung, private Rentenversicherungen und ETF-Sparpläne, um eine ausgewogene und sichere Altersvorsorge zu gewährleisten.

Wie viel Sie sparen sollten, hängt von Ihrer Rentenlücke ab – dem Unterschied zwischen Ihrem gewünschten Einkommen im Ruhestand und den erwarteten gesetzlichen Rentenzahlungen. Eine Faustregel besagt, dass Sie etwa 10–15% Ihres monatlichen Einkommens in die Altersvorsorge investieren sollten. Je früher Sie beginnen, desto geringer kann dieser Prozentsatz ausfallen, da Sie von den Zinseszinsen profitieren.

Es ist nie zu früh, mit der Altersvorsorge zu beginnen. Je früher Sie starten, desto besser können Sie vom Zinseszins-Effekt profitieren und desto geringer sind die monatlichen Sparraten, die Sie benötigen, um Ihre Ziele zu erreichen. Selbst wenn Sie bereits älter sind, ist es nie zu spät, sich um Ihre Altersvorsorge zu kümmern und geeignete Maßnahmen zu ergreifen.

In Deutschland gibt es verschiedene staatliche Förderungen für die Altersvorsorge. Die Riester-Rente bietet Zulagen und Steuervergünstigungen, besonders für Familien mit Kindern. Die Rürup-Rente ist steuerlich absetzbar und eignet sich besonders für Selbstständige. Auch die betriebliche Altersversorgung (bAV) wird steuerlich begünstigt und oft vom Arbeitgeber unterstützt.

Dies hängt von der Art der Altersvorsorge ab. Bei der gesetzlichen Rente gibt es Hinterbliebenenrenten für Ehepartner und Kinder. Private Rentenversicherungen und Riester-Renten können vererbt werden, wenn entsprechende Regelungen getroffen wurden. Es ist wichtig, dass Sie bei Vertragsabschluss festlegen, wie das angesparte Kapital im Todesfall verwendet werden soll.

Die Inflation kann die Kaufkraft Ihrer Rente erheblich mindern. Daher ist es wichtig, bei der Planung Ihrer Altersvorsorge Produkte zu wählen, die eine gewisse Inflationssicherheit bieten. Sachwerte wie Immobilien oder Aktienbasierte Produkte wie ETF-Sparpläne können helfen, die Auswirkungen der Inflation abzumildern. Es ist auch sinnvoll, regelmäßig zu überprüfen und anzupassen, wie Ihre Vorsorge aufgestellt ist, um den Wert Ihrer Ersparnisse zu schützen.

Fazit und Empfehlung

Die Altersvorsorge ist ein zentrales Thema, das jeden betrifft. Eine solide Vorsorgeplanung stellt sicher, dass Sie Ihren gewohnten Lebensstandard auch im Ruhestand beibehalten können. Wir haben verschiedene Altersvorsorgeprodukte besprochen: Die gesetzliche Rente als Basis, ergänzt durch private Rentenversicherungen wie die Rürup- und Riester-Rente, die betriebliche Altersversorgung (bAV) und die SofortRente. Zusätzlich haben wir uns Investmentfonds, Immobilien und ETF-Sparpläne angesehen. Jede dieser Optionen hat ihre eigenen Vor- und Nachteile und eignet sich für unterschiedliche Lebenssituationen.

Eine der ersten Schritte zur Planung ist die Berechnung Ihrer Rentenlücke. So wissen Sie genau, wie viel zusätzliches Einkommen Sie im Alter benötigen und können gezielt Maßnahmen ergreifen, um diese Lücke zu schließen. Nutzen Sie dazu die verschiedenen Tools und Rechner, die Ihnen online zur Verfügung stehen.

Handlungsempfehlungen für verschiedene Zielgruppen

Angestellte: Für Angestellte sind die Riester-Rente und die betriebliche Altersversorgung (bAV) besonders attraktiv. Beide Optionen bieten staatliche Förderung und steuerliche Vorteile. Die bAV ermöglicht es Ihnen, durch Gehaltsumwandlung und oft mit Arbeitgeberzuschüssen, effektiv vorzusorgen. Ergänzend dazu kann ein ETF-Sparplan eine gute Wahl sein, um langfristig Kapital aufzubauen.

Selbstständige: Selbstständige und Freiberufler sollten die Rürup-Rente in Betracht ziehen, da sie steuerlich begünstigt ist und speziell für diese Gruppe konzipiert wurde. Zudem sind private Rentenversicherungen und ETFs sinnvolle Ergänzungen, um ein diversifiziertes Vorsorgeportfolio aufzubauen. Denken Sie auch über Immobilieninvestitionen nach, um Ihre Vorsorge weiter zu diversifizieren und gegen Inflation zu schützen.

Familien: Für Familien mit Kindern ist die Riester-Rente oft eine gute Wahl, da sie durch Kinderzulagen besonders gefördert wird. Kombinieren Sie diese mit einer betrieblichen Altersversorgung, wenn Sie angestellt sind, und einem ETF-Sparplan, um von den langfristigen Renditechancen zu profitieren. Zudem sollten Sie über eine Risikolebensversicherung nachdenken, um Ihre Familie im Falle Ihres frühen Ablebens abzusichern.

Alleinstehende: Als Alleinstehende® haben Sie die Flexibilität, Ihre Vorsorge ganz individuell zu gestalten. Eine Mischung aus ETFs, privaten Rentenversicherungen und eventuell einer Rürup-Rente kann hier sinnvoll sein. Wenn Sie früh beginnen, profitieren Sie von den langfristigen Zinseszinsen und können Ihre Rentenlücke effektiv schließen. Auch Immobilieninvestitionen können eine lohnende Ergänzung sein, um ein stabiles Einkommen im Alter zu sichern.

Denken Sie daran, dass eine regelmäßige Überprüfung und Anpassung Ihrer Vorsorgestrategie notwendig ist, um auf Veränderungen in Ihrem Leben und auf dem Finanzmarkt reagieren zu können. Ich stehe Ihnen gerne zur Seite, um gemeinsam Ihre optimale Altersvorsorgestrategie zu entwickeln. Lassen Sie uns den ersten Schritt in eine finanziell gesicherte Zukunft gehen!

Welche Versicherungen Sie wirklich brauchen.

Das Leben birgt Risiken – nach diesem Leitsatz bieten Versicherungsunternehmen vermeintlichen Schutz für alle Lebenslagen an. Es gibt kaum etwas, das sich nicht irgendwie versichern lässt. Dennoch ist dies in vielen Fällen nicht unbedingt sinnvoll.