Das wichtigste in Kürze

- Staatliche Förderung: Sie erhalten jährlich eine Grundzulage von 175 Euro und zusätzliche Kinderzulagen.

- Steuervorteile: Beiträge können als Sonderausgaben abgesetzt werden, was Ihre Steuerlast senkt.

- Verschiedene Vertragsarten: Wählen Sie zwischen Rentenversicherung, Banksparplan, Fondssparplan und Wohn-Riester.

- Hohe Sicherheit: Einzahlungen und staatliche Zulagen sind garantiert.

- Flexibilität bei Beiträgen: Passen Sie Ihre Einzahlungen flexibel an Ihre finanzielle Situation an.

- Geplante Reformen: Ab 2024 sollen flexiblere und kostengünstigere Produkte eingeführt werden.

Was ist die Riester-Rente?

Die Riester-Rente ist eine vom Staat geförderte private Altersvorsorge, die Ihnen hilft, Ihre Rentenlücke zu schließen und den Lebensstandard im Alter zu sichern. Wenn Sie sich fragen, warum das wichtig ist – ganz einfach: Die gesetzliche Rente reicht oft nicht mehr aus, um im Alter den gewohnten Lebensstil zu halten. Hier kommt die Riester-Rente ins Spiel.

Sie können sich die Riester-Rente wie ein Sparschwein vorstellen, in das nicht nur Sie, sondern auch der Staat einzahlt. Jedes Jahr bekommen Sie staatliche Zulagen, die Ihre eigenen Einzahlungen aufstocken. Das ist besonders attraktiv für Familien und Geringverdiener, da es neben der Grundzulage auch eine Kinderzulage gibt. Für junge Berufseinsteiger unter 25 Jahren gibt es sogar einen einmaligen Bonus von 200 Euro.

Das Beste daran? Ihre Einzahlungen und die staatlichen Zulagen können Sie als Sonderausgaben von der Steuer absetzen. Das bedeutet, dass sich Ihre Steuerlast verringert und Sie mehr Geld in der Tasche haben. Dabei prüft das Finanzamt automatisch, ob der Steuerabzug oder die Zulagen für Sie günstiger sind – Sie müssen sich also um nichts kümmern.

Riester-Verträge gibt es in verschiedenen Varianten, passend zu Ihren Bedürfnissen und Wünschen. Ob klassische Rentenversicherung, Banksparplan, Fondssparplan oder der Wohn-Riester, bei dem Sie die Zulagen für den Kauf oder Bau einer Immobilie nutzen können – es ist für jeden etwas dabei.

Ein großer Vorteil der Riester-Rente ist die Sicherheit: Am Ende der Ansparphase sind Ihre eingezahlten Beiträge und die staatlichen Zulagen garantiert. Das bedeutet, Ihr Vorsorgekapital ist vor Verlusten geschützt und bleibt in jedem Fall erhalten.

Zusammengefasst: Die Riester-Rente ist eine flexible und sichere Möglichkeit, zusätzlich zur gesetzlichen Rente für das Alter vorzusorgen. Sie profitieren von staatlicher Förderung, steuerlichen Vorteilen und verschiedenen Vertragsvarianten, die sich an Ihre individuelle Lebenssituation anpassen lassen. Wenn Sie mehr darüber erfahren möchten, wie die Riester-Rente genau funktioniert und welche Variante am besten zu Ihnen passt, sprechen Sie mich gerne an – ich helfe Ihnen weiter!

Welche Versicherungen gibt es …und welche davon brauche ich überhaupt?

Wir unterscheiden zwischen Pflichtversicherungen (gesetzlich vorgeschriebene Versicherungen), die jeder abschließen muss und weiteren wichtigen Versicherungen, die Ihren Schutz ergänzen und abhängig von Ihrer persönlichen Situation sind.

Die gesetzliche Rente reicht nicht aus — Schließen Sie Ihre Rentenlücke!

Die Rentenlücke in Deutschland ist ein häufig unterschätztes Risiko. Die gesetzliche Altersrente allein wird voraussichtlich nicht ausreichen, um deinen Lebensstandard im Ruhestand aufrechtzuerhalten. Es ist daher ratsam, zusätzliche Maßnahmen zu ergreifen, um diese Lücke zu schließen und finanziell abgesichert zu sein.

Schaden melden — schnell und einfach

Wichtig ist, dass Sie uns den Schadenfall möglichst zeitnah melden. In der Regel verlangen die Versicherer eine Schadenmeldung innerhalb von einer Woche ab Eintritt oder Kenntnisnahme des Schadens. In einigen Sparten gelten abweichende Regelungen abhängig von der Versicherungsart.

Funktionsweise der Riester-Rente

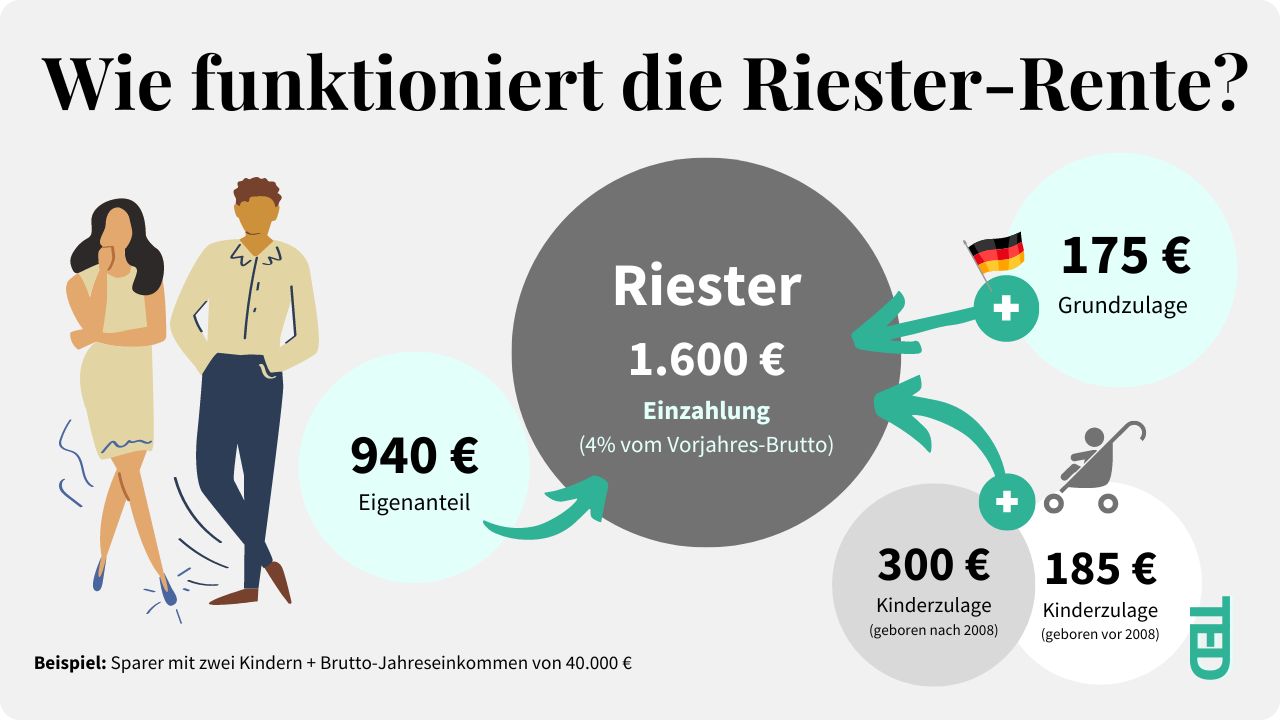

Die Funktionsweise der Riester-Rente ist ziemlich einfach und effektiv – sie basiert auf einer Kombination aus eigenen Einzahlungen und staatlicher Förderung. Lassen Sie uns das im Detail durchgehen, damit Sie genau wissen, wie Sie davon profitieren können.

Zuerst einmal: Sie zahlen regelmäßig einen bestimmten Betrag in Ihren Riester-Vertrag ein. Das können monatliche oder jährliche Beiträge sein, je nachdem, was für Sie am besten passt. Der Clou an der Sache: Der Staat unterstützt Sie dabei mit Zulagen. Es gibt eine Grundzulage von 175 Euro pro Jahr und, falls Sie Kinder haben, eine Kinderzulage von 300 Euro pro Kind und Jahr (185 Euro für vor 2008 geborene Kinder). Das bedeutet, dass Ihre Altersvorsorge schneller wächst, als wenn Sie nur auf Ihre eigenen Einzahlungen angewiesen wären.

Für junge Berufseinsteiger unter 25 Jahren gibt es einen zusätzlichen Bonus von 200 Euro. Das ist ein toller Anreiz, früh mit der Altersvorsorge zu beginnen.

Ein weiterer Vorteil der Riester-Rente sind die steuerlichen Vergünstigungen. Ihre Einzahlungen plus die staatlichen Zulagen können Sie als Sonderausgaben in Ihrer Steuererklärung angeben. Das reduziert Ihr zu versteuerndes Einkommen, was bedeutet, dass Sie weniger Steuern zahlen müssen. Dabei prüft das Finanzamt automatisch, ob die Steuerersparnis oder die erhaltenen Zulagen für Sie günstiger sind – diese sogenannte Günstigerprüfung passiert ganz von allein.

Die Förderungen fließen direkt in Ihren Riester-Vertrag und werden dort verzinst, was Ihren Sparbetrag weiter erhöht. Wichtig zu wissen ist, dass der Mindesteigenbeitrag 4 % Ihres Bruttoeinkommens abzüglich der Zulagen beträgt. Aber keine Sorge, wenn Sie mehr einzahlen wollen, ist das auch möglich – bis zu einem Höchstbetrag von 2.100 Euro pro Jahr inklusive Zulagen.

Insgesamt sorgt die Riester-Rente dafür, dass Sie mit staatlicher Unterstützung ein ordentliches Sümmchen für Ihre Rente ansparen können. Es ist eine clevere Art der Altersvorsorge, die besonders für Familien und Geringverdiener sehr attraktiv ist. Wenn Sie mehr über die einzelnen Vertragsarten und die besten Strategien für Ihre persönliche Situation wissen möchten, stehe ich Ihnen gerne zur Verfügung!

Zielgruppen der Riester-Rente

Die Riester-Rente ist eine flexible und staatlich geförderte Altersvorsorge, die sich für verschiedene Zielgruppen eignet. Hier sind einige der wichtigsten Gruppen, die besonders von der Riester-Rente profitieren können.

Familien und Geringverdiener

Für Familien und Geringverdiener ist die Riester-Rente besonders attraktiv. Der Staat unterstützt Sie hier mit großzügigen Zulagen, die Ihre eigenen Einzahlungen aufstocken. Neben der Grundzulage von 175 Euro pro Jahr erhalten Sie eine Kinderzulage von 300 Euro pro Kind und Jahr (185 Euro für vor 2008 geborene Kinder). Das bedeutet, dass Familien mit mehreren Kindern eine erhebliche Förderung erhalten können.

Beispiel: Stellen Sie sich vor, Sie sind eine Familie mit zwei Kindern. Neben der Grundzulage von 175 Euro erhalten Sie zusätzlich 600 Euro Kinderzulage pro Jahr. Das macht insgesamt 775 Euro an staatlicher Förderung, die direkt in Ihren Riester-Vertrag fließen. Damit wird Ihre Altersvorsorge deutlich aufgestockt, ohne dass Sie viel mehr aus eigener Tasche zahlen müssen.

Geringverdiener profitieren ebenfalls stark, da die Riester-Rente so gestaltet ist, dass auch bei geringem Einkommen eine ausreichende Förderung erreicht werden kann. Das macht die Riester-Rente zu einer hervorragenden Wahl für all jene, die vielleicht nicht viel sparen können, aber dennoch für das Alter vorsorgen möchten.

Selbstständige und Freiberufler

Selbstständige und Freiberufler haben es oft schwerer, Zugang zu staatlich geförderten Altersvorsorgemodellen zu bekommen, aber die Riester-Rente bietet hier einige interessante Optionen. Wichtig zu wissen ist, dass Selbstständige, die in der gesetzlichen Rentenversicherung pflichtversichert sind, auch riestern können.

Beispiel: Ein selbstständiger Handwerker, der in die gesetzliche Rentenversicherung einzahlt, kann einen Riester-Vertrag abschließen und von den staatlichen Zulagen profitieren. Die zusätzlichen Beiträge können zudem als Sonderausgaben von der Steuer abgesetzt werden, was eine doppelte Entlastung bedeutet.

Für Selbstständige, die nicht rentenversicherungspflichtig sind, gibt es spezielle Riester-Varianten, die sich besonders lohnen, wenn sie in eine Riesterrente investieren möchten, die den gleichen Schutz und die gleichen Förderungen bietet.

Beamte und Angestellte

Beamte und Angestellte sind klassische Zielgruppen für die Riester-Rente, da sie in der Regel sozialversicherungspflichtig beschäftigt sind und somit direkt von den staatlichen Förderungen profitieren können. Besonders attraktiv ist die Riester-Rente für Beamte, da ihre Einzahlungen ebenfalls gefördert werden und sie von einer sicheren und verlässlichen Altersvorsorge profitieren.

Beispiel: Ein Lehrer im öffentlichen Dienst, der regelmäßig in einen Riester-Vertrag einzahlt, erhält nicht nur die staatliche Grundzulage, sondern kann auch die Kinderzulage nutzen, falls er Kinder hat. Diese zusätzlichen Gelder werden automatisch dem Riester-Vertrag gutgeschrieben und tragen so zu einer soliden Altersvorsorge bei.

Für Angestellte bietet die Riester-Rente ebenfalls viele Vorteile, insbesondere wenn sie in Unternehmen arbeiten, die keine betriebliche Altersvorsorge anbieten. Die Riester-Rente kann hier eine wertvolle Ergänzung zur gesetzlichen Rente darstellen und die finanzielle Sicherheit im Alter erhöhen.

Insgesamt ist die Riester-Rente eine flexible Lösung, die sich an die Bedürfnisse verschiedener Berufsgruppen und Lebenssituationen anpasst. Wenn Sie sich unsicher sind, ob die Riester-Rente für Sie die richtige Wahl ist, berate ich Sie gerne individuell und finde die beste Lösung für Ihre Altersvorsorge.

Vorteile und Nachteile der Riester-Rente

Die Riester-Rente hat viele Vorteile, aber es gibt auch einige Nachteile, die Sie kennen sollten, bevor Sie sich entscheiden. Hier sind die wichtigsten Punkte, die Ihnen helfen, eine fundierte Entscheidung zu treffen.

Vorteile der Riester-Rente

1. Staatliche Förderung

Einer der größten Vorteile der Riester-Rente ist die staatliche Förderung. Sie erhalten jährlich eine Grundzulage von 175 Euro und zusätzlich eine Kinderzulage von 300 Euro pro Kind (185 Euro für vor 2008 geborene Kinder). Diese Zulagen erhöhen Ihre Einzahlungen und helfen, Ihr Altersvorsorgekapital schneller wachsen zu lassen.

2. Steuerliche Vorteile

Ihre Beiträge zur Riester-Rente können Sie als Sonderausgaben in Ihrer Steuererklärung geltend machen. Das bedeutet, dass Sie weniger Steuern zahlen müssen und somit mehr Geld für Ihre Altersvorsorge zur Verfügung haben. Das Finanzamt führt dabei automatisch eine Günstigerprüfung durch und stellt sicher, dass Sie entweder von den Zulagen oder den Steuerersparnissen optimal profitieren.

3. Sicherheit und Garantie

Riester-Verträge bieten eine hohe Sicherheit, da zu Beginn der Auszahlungsphase mindestens die eingezahlten Beiträge plus die staatlichen Zulagen garantiert sind. Das bedeutet, Ihr Geld ist vor Verlusten geschützt und bleibt erhalten. Das ist besonders beruhigend in Zeiten wirtschaftlicher Unsicherheiten.

4. Flexibilität bei den Vertragsarten

Es gibt verschiedene Arten von Riester-Verträgen, wie Rentenversicherungen, Banksparpläne, Fondssparpläne und Wohn-Riester. Das bedeutet, Sie können die Variante wählen, die am besten zu Ihren persönlichen Bedürfnissen und Zielen passt.

Beispiel: Wenn Sie planen, ein Eigenheim zu kaufen, könnten Sie vom Wohn-Riester profitieren, der es Ihnen ermöglicht, die Zulagen für die Finanzierung Ihrer Immobilie zu nutzen.

Nachteile der Riester-Rente

1. Kosten und Gebühren

Ein Nachteil der Riester-Rente sind die oft hohen Abschluss- und Verwaltungskosten. Diese können einen erheblichen Teil Ihrer Einzahlungen auffressen, besonders in den ersten Jahren. Es ist wichtig, die Kostenstruktur genau zu prüfen und zu vergleichen, bevor Sie sich für einen Anbieter entscheiden.

2. Komplexität

Die Riester-Rente kann aufgrund der verschiedenen Förderungen, Zulagen und steuerlichen Aspekte recht kompliziert sein. Viele Menschen finden es schwierig, die Details zu verstehen und den besten Vertrag für ihre Situation zu wählen. Hier ist eine gute Beratung entscheidend.

3. Einschränkungen bei der Verfügbarkeit

Die Riester-Rente ist in ihrer Flexibilität eingeschränkt, wenn es um die Verfügbarkeit des Kapitals geht. Vor dem Renteneintrittsalter können Sie nur unter bestimmten Bedingungen auf Ihr Geld zugreifen. Eine vorzeitige Kündigung führt dazu, dass Sie die erhaltenen Zulagen und Steuervergünstigungen zurückzahlen müssen.

4. Nachgelagerte Besteuerung

Während der Ansparphase genießen Sie steuerliche Vorteile, doch die Auszahlungen im Rentenalter werden voll versteuert. Das bedeutet, dass Sie im Alter möglicherweise höhere Steuern zahlen müssen, als Sie ursprünglich erwartet haben.

Beispiel: Angenommen, Sie haben eine hohe monatliche Rente aus Ihrem Riester-Vertrag. Diese wird vollständig mit Ihrem dann geltenden persönlichen Steuersatz versteuert, was die Nettorente schmälert.

Insgesamt bietet die Riester-Rente viele Vorteile, die besonders für Familien und Geringverdiener attraktiv sind. Es ist jedoch wichtig, die möglichen Nachteile zu berücksichtigen und sich gut beraten zu lassen, um die beste Entscheidung für Ihre Altersvorsorge zu treffen. Wenn Sie Fragen haben oder eine individuelle Beratung wünschen, stehe ich Ihnen gerne zur Verfügung!

Arten von Riester-Verträgen

Die Riester-Rente bietet verschiedene Vertragsarten, die sich an Ihre individuellen Bedürfnisse und Ziele anpassen lassen. Hier sind die Hauptvarianten, die Sie kennen sollten:

Riester-Rentenversicherungen

Riester-Rentenversicherungen sind die klassische Form der Riester-Rente. Sie bieten Ihnen eine garantierte monatliche Rente ab dem Renteneintrittsalter. Der Vorteil dieser Variante ist die Sicherheit, denn Sie wissen genau, wie viel Rente Sie im Alter bekommen werden. Die Versicherungen bieten zudem oft Zusatzleistungen wie eine Berufsunfähigkeitsversicherung.

Beispiel: Sie schließen eine Riester-Rentenversicherung ab und zahlen regelmäßig Beiträge ein. Ab Ihrem 67. Lebensjahr erhalten Sie eine monatliche Rente, die Ihnen ein zusätzliches Einkommen neben der gesetzlichen Rente sichert.

Banksparpläne

Banksparpläne sind eine sichere und flexible Option. Sie funktionieren ähnlich wie ein Sparbuch, bei dem Ihre Einlagen verzinst werden. Banksparpläne bieten keine hohe Rendite, aber dafür ist Ihr Geld sicher angelegt. Die staatlichen Zulagen werden direkt Ihrem Sparguthaben gutgeschrieben.

Beispiel: Sie wählen einen Riester-Banksparplan bei Ihrer Hausbank. Ihre Einlagen und die staatlichen Zulagen werden jährlich verzinst, und Sie können die Höhe Ihrer Einzahlungen flexibel anpassen.

Fondssparpläne

Fondssparpläne bieten die Möglichkeit, in Aktien- und Rentenfonds zu investieren. Diese Variante ist riskanter, aber auch potenziell ertragreicher, da Sie von den Renditen der Fonds profitieren können. Besonders attraktiv ist diese Option für jüngere Sparer, die einen langen Anlagehorizont haben und die Schwankungen an den Märkten aussitzen können.

Beispiel: Sie entscheiden sich für einen Riester-Fondssparplan und investieren in einen Mix aus Aktien- und Rentenfonds. Über die Jahre können Sie von den Marktentwicklungen profitieren und haben die Chance auf eine höhere Rendite als bei konservativeren Anlageformen.

Wohn-Riester

Wohn-Riester ist ideal, wenn Sie planen, eine Immobilie zu kaufen oder zu bauen. Sie können die staatlichen Zulagen und Ihre Einzahlungen für die Tilgung eines Immobiliendarlehens verwenden. Das macht es einfacher, ein Eigenheim zu finanzieren und gleichzeitig für das Alter vorzusorgen.

Beispiel: Sie nutzen Wohn-Riester, um Ihr Eigenheim zu finanzieren. Die staatlichen Zulagen und Ihre Einzahlungen fließen direkt in die Tilgung Ihres Baukredits, wodurch Sie schneller schuldenfrei werden und gleichzeitig Ihre Altersvorsorge stärken.

Betriebliche Altersversorgung (bAV)

Die betriebliche Altersversorgung (bAV) kombiniert die Vorteile der Riester-Rente mit denen der betrieblichen Altersvorsorge. Sie können Teile Ihres Gehalts steuer- und sozialversicherungsfrei in eine betriebliche Riester-Rente umwandeln. Diese Form der Altersvorsorge ist besonders interessant, wenn Ihr Arbeitgeber zusätzliche Beiträge leistet.

Beispiel: Ihr Arbeitgeber bietet eine bAV mit Riester-Förderung an. Sie entscheiden sich, einen Teil Ihres Gehalts in die bAV einzuzahlen. Zusätzlich zu den staatlichen Zulagen erhalten Sie auch noch einen Zuschuss vom Arbeitgeber, was Ihre Altersvorsorge noch attraktiver macht.

Jede dieser Riester-Vertragsarten hat ihre eigenen Vor- und Nachteile. Es kommt darauf an, welche Ziele Sie verfolgen und wie viel Risiko Sie bereit sind einzugehen. Wenn Sie unsicher sind, welche Variante am besten zu Ihnen passt, berate ich Sie gerne ausführlich und helfe Ihnen, die optimale Lösung für Ihre Altersvorsorge zu finden.

Vertragsmanagement

Das Management Ihres Riester-Vertrags ist entscheidend, um sicherzustellen, dass Sie das Beste aus Ihrer Altersvorsorge herausholen. Hier sind die wichtigsten Aspekte, die Sie beachten sollten:

Abschluss eines Riester-Vertrags

Der Abschluss eines Riester-Vertrags ist der erste Schritt zu einer sicheren Altersvorsorge. Es ist wichtig, dass Sie sich umfassend beraten lassen und die verschiedenen Anbieter und Vertragsarten vergleichen. Achten Sie auf die Kosten, die Flexibilität der Einzahlungen und die angebotenen Leistungen.

Beispiel: Sie haben sich entschieden, einen Riester-Vertrag abzuschließen und wählen eine Riester-Rentenversicherung. Ihr Versicherungsmakler hilft Ihnen, den passenden Anbieter zu finden und erklärt Ihnen die Vertragsbedingungen. Sobald alles klar ist, unterschreiben Sie den Vertrag und beginnen mit den Einzahlungen.

Verwaltung und Beitragsanpassung

Die Verwaltung Ihres Riester-Vertrags sollte so einfach wie möglich sein. Viele Anbieter bieten Online-Portale, über die Sie Ihre Einzahlungen verwalten und anpassen können. Es ist wichtig, regelmäßig zu überprüfen, ob Ihre Beiträge noch zu Ihrer aktuellen finanziellen Situation passen.

Beispiel: Sie erhalten eine Gehaltserhöhung und möchten Ihre Riester-Beiträge erhöhen, um mehr staatliche Förderung zu erhalten. Über das Online-Portal Ihres Anbieters passen Sie Ihre monatlichen Einzahlungen an. So stellen Sie sicher, dass Sie weiterhin die maximale Förderung bekommen.

Kündigung und Ruhenlassen

Manchmal ändert sich die finanzielle Situation, und Sie müssen Ihren Riester-Vertrag kündigen oder ruhen lassen. Eine Kündigung sollte gut überlegt sein, da Sie die erhaltenen Zulagen und Steuervergünstigungen zurückzahlen müssen. Eine Alternative ist das Ruhenlassen des Vertrags, bei dem keine weiteren Einzahlungen erfolgen, aber die bisherige Förderung erhalten bleibt.

Beispiel: Sie ziehen ins Ausland und möchten Ihren Riester-Vertrag kündigen. Ihr Versicherungsmakler erklärt Ihnen, dass Sie die Zulagen und Steuervergünstigungen zurückzahlen müssen. Stattdessen entscheiden Sie sich, den Vertrag ruhen zu lassen, damit Ihre bisherige Förderung erhalten bleibt und Sie den Vertrag später wieder aktivieren können, wenn Sie zurückkehren.

Informationen und Transparenz

Transparenz ist bei der Verwaltung Ihres Riester-Vertrags entscheidend. Ihr Anbieter ist verpflichtet, Sie regelmäßig über den Stand Ihres Vertrags, die erhaltenen Zulagen, die Kosten und die erzielten Erträge zu informieren. Diese Informationen helfen Ihnen, den Überblick zu behalten und fundierte Entscheidungen zu treffen.

Beispiel: Einmal im Jahr erhalten Sie von Ihrem Anbieter eine ausführliche Übersicht über Ihren Riester-Vertrag. Darin sehen Sie Ihre Einzahlungen, die staatlichen Zulagen, die angefallenen Kosten und den aktuellen Stand Ihres Altersvorsorgekapitals. Diese Transparenz gibt Ihnen die Sicherheit, dass Ihr Geld gut angelegt ist.

Insgesamt ist das Vertragsmanagement Ihrer Riester-Rente ein kontinuierlicher Prozess. Mit der richtigen Unterstützung und regelmäßigen Überprüfungen stellen Sie sicher, dass Ihre Altersvorsorge optimal verwaltet wird und Sie im Alter finanziell abgesichert sind. Wenn Sie Fragen haben oder Unterstützung bei der Verwaltung Ihres Riester-Vertrags benötigen, stehe ich Ihnen jederzeit gerne zur Verfügung!

Steuerliche Aspekte in der Rentenphase

In der Rentenphase spielt die Besteuerung Ihrer Riester-Rente eine wichtige Rolle. Hier sind die wichtigsten Punkte, die Sie kennen sollten:

Besteuerung der Auszahlungen

In der Auszahlungsphase wird Ihre Riester-Rente voll besteuert. Das bedeutet, dass die monatlichen Rentenzahlungen, die Sie erhalten, als Einkommen gelten und daher mit Ihrem persönlichen Steuersatz versteuert werden. Dies ist Teil des Prinzips der nachgelagerten Besteuerung, bei dem Sie während der Ansparphase steuerliche Vorteile genießen und die Auszahlungen im Alter versteuern.

Beispiel: Angenommen, Sie erhalten eine monatliche Riester-Rente von 500 Euro. Diese 500 Euro werden zu Ihrem sonstigen Einkommen addiert und mit Ihrem dann gültigen Steuersatz versteuert. Wenn Ihr Steuersatz im Rentenalter bei 20 % liegt, zahlen Sie also 100 Euro Steuern auf Ihre Riester-Rente.

Kapitalabfindung und Kleinbetragsrente

Unter bestimmten Bedingungen können Sie statt einer monatlichen Rente auch eine einmalige Kapitalabfindung oder eine Kleinbetragsrente wählen. Eine Kapitalabfindung ist möglich, wenn Sie zu Beginn der Auszahlungsphase bis zu 30 % Ihres angesparten Kapitals auf einmal entnehmen. Diese Einmalzahlung wird ebenfalls voll versteuert.

Beispiel: Sie möchten zu Rentenbeginn eine größere Summe, etwa für eine Reise, entnehmen. Sie entscheiden sich, 30 % Ihres Riester-Kapitals als Einmalzahlung zu nehmen. Diese Summe wird dann mit Ihrem persönlichen Steuersatz besteuert, ähnlich wie bei den monatlichen Auszahlungen.

Eine Kleinbetragsrente kommt ins Spiel, wenn Ihre monatlichen Rentenzahlungen unter einer bestimmten Grenze liegen (derzeit ca. 35,35 Euro pro Monat). In diesem Fall können Sie sich das gesamte Kapital auf einmal auszahlen lassen, ohne die Förderungen zu verlieren.

Beispiel: Ihre errechnete Riester-Rente beträgt nur 30 Euro pro Monat. Sie entscheiden sich für eine Kleinbetragsrente und lassen sich das gesamte angesparte Kapital auf einmal auszahlen. Auch hier gilt die volle Besteuerung der Auszahlung.

Wohn-Riester und Wohnförderkonto

Wenn Sie die Riester-Förderung für den Kauf oder Bau einer Immobilie genutzt haben (Wohn-Riester), müssen Sie im Rentenalter die fiktive nachgelagerte Besteuerung beachten. Die Zentrale Zulagenstelle für Altersvermögen (ZfA) führt für Sie ein Wohnförderkonto, auf dem alle geförderten Beträge und Zulagen vermerkt sind. Dieses Konto wird jährlich mit 2 % verzinst.

Beispiel: Sie haben 50.000 Euro an Wohn-Riester-Förderung für Ihr Eigenheim genutzt. Diese Summe wird auf dem Wohnförderkonto geführt und jährlich um 2 % verzinst. Zum Renteneintritt wird der Stand des Wohnförderkontos fällig und muss versteuert werden. Sie haben die Möglichkeit, diese Steuerschuld auf einmal zu begleichen oder über einen Zeitraum von bis zu 23 Jahren zu verteilen.

Die steuerlichen Aspekte der Riester-Rente können komplex sein, aber mit der richtigen Planung und Beratung können Sie sicherstellen, dass Sie alle Vorteile nutzen und Ihre steuerliche Belastung im Rentenalter gut managen. Wenn Sie Fragen haben oder Unterstützung bei der Steuerplanung Ihrer Riester-Rente benötigen, stehe ich Ihnen gerne zur Verfügung!

Aktuelle Entwicklungen und Reformen

Die Riester-Rente steht 2024 vor bedeutenden Veränderungen. Hier sind die wichtigsten aktuellen Entwicklungen und Reformvorschläge, die Sie kennen sollten:

Gesetzliche Änderungen und Reformvorschläge

Die Bundesregierung plant eine umfassende Reform der Riester-Rente, um das System attraktiver und kostengünstiger zu gestalten. Eine Expertengruppe, bestehend aus Vertretern der Regierung, Verbraucherschützern, Gewerkschaften, Arbeitgebern und Finanzanbietern, hat verschiedene Vorschläge erarbeitet.

Zu den zentralen Reformvorschlägen gehört die Einführung flexiblerer und kostengünstigerer Produkte. Es sollen künftig auch Anlagen ohne eine 100-prozentige Beitragsgarantie gefördert werden, was bisher die Kosten und die Renditechancen von Riester-Verträgen negativ beeinflusst hat. Stattdessen sollen unterschiedliche Risikotypen berücksichtigt werden, sodass sowohl sicherheitsorientierte als auch renditeorientierte Anleger passende Angebote finden (BR.de).

Ein weiterer Vorschlag betrifft die Einführung eines Altersvorsorgedepots, in dem Sparer ihr Geld in börsengehandelte Indexfonds (ETFs) anlegen können. Diese Fonds bieten eine breitere Streuung und potenziell höhere Renditen bei geringeren Kosten. Zudem soll es eine vereinfachte und transparente Darstellung aller staatlich geförderten Produkte auf einer Internetplattform geben, um den Vergleich für Verbraucher zu erleichtern (www.t‑online.de).

Auswirkungen auf bestehende und neue Verträge

Für bestehende Riester-Verträge gibt es Bestandsschutz. Das bedeutet, dass die aktuellen Konditionen und staatlichen Förderungen weiterhin gelten. Sparer, die mit ihren bestehenden Verträgen zufrieden sind, müssen keine Änderungen befürchten und können diese unverändert weiterführen.

Für neue Verträge sollen die Fördergrenzen angehoben und die Zulageformen vereinfacht werden. Es wird diskutiert, die Grundzulage und die Kinderzulage proportional zu den Beiträgen zu gestalten, was bedeutet, dass höhere Einzahlungen zu höheren Zulagen führen würden. Diese Änderungen zielen darauf ab, die Riester-Rente insbesondere für junge Menschen, Menschen mit geringem Einkommen und Familien noch attraktiver zu machen (BR.de) (www.t‑online.de).

Ein weiterer wichtiger Aspekt der Reform ist die Flexibilisierung der Garantievorgaben. Versicherungsanbieter sollen die Möglichkeit erhalten, stärker am Kapitalmarkt zu investieren, was höhere Renditechancen bieten kann. Gleichzeitig sollen weiterhin Produkte mit freiwilligen Garantien für sicherheitsorientierte Anleger verfügbar sein.

Die geplanten Reformen sollen im Jahr 2025 in Kraft treten, nachdem die gesetzlichen Änderungen im Laufe des Jahres 2024 im Bundestag beraten und beschlossen werden. Die Regierung betont, dass schnelle und konkrete gesetzgeberische Schritte folgen sollen, um die private Altersvorsorge insgesamt zu verbessern und zukunftssicher zu gestalten (BR.de).

Zusammengefasst stehen bedeutende Änderungen an, die darauf abzielen, die Riester-Rente einfacher, günstiger und flexibler zu machen. Wenn Sie Fragen haben oder wissen möchten, wie sich diese Reformen auf Ihre Altersvorsorge auswirken könnten, stehe ich Ihnen gerne zur Verfügung!

Zusammenfassung und Fazit

Die Riester-Rente ist eine flexible und staatlich geförderte Altersvorsorge, die sich an verschiedene Lebenssituationen und Bedürfnisse anpassen lässt. Ob Sie eine sichere Rentenversicherung, einen renditeorientierten Fondssparplan oder eine Finanzierungshilfe für Ihr Eigenheim suchen – es gibt für jeden die passende Variante.

Dank der staatlichen Zulagen und steuerlichen Vorteile ist die Riester-Rente besonders attraktiv für Familien, Geringverdiener und junge Berufseinsteiger. Allerdings sollten auch die Kosten und mögliche Einschränkungen berücksichtigt werden, wie z.B. die nachgelagerte Besteuerung und die Verfügbarkeit des Kapitals vor Renteneintritt.

Die geplanten Reformen für 2024 zielen darauf ab, die Riester-Rente einfacher, günstiger und flexibler zu machen. Neue Produkte ohne 100-prozentige Beitragsgarantie und die Einführung eines Altersvorsorgedepots sollen die Renditechancen erhöhen und die Attraktivität für Sparer steigern.

Insgesamt bietet die Riester-Rente viele Vorteile und kann eine wertvolle Ergänzung zu Ihrer Altersvorsorge sein. Wenn Sie mehr darüber erfahren möchten oder eine individuelle Beratung benötigen, stehe ich Ihnen gerne zur Verfügung!

Häufige Fragen zur Rürup-Rente (FAQ)

Die Riester-Rente ist eine staatlich geförderte, private Altersvorsorge. Sie funktioniert durch eigene Einzahlungen, die durch staatliche Zulagen und Steuervergünstigungen ergänzt werden. Sie können zwischen verschiedenen Vertragsarten wie Rentenversicherungen, Banksparplänen, Fondssparplänen und Wohn-Riester wählen. Das Ziel ist, eine zusätzliche finanzielle Sicherheit im Alter zu bieten.

Die Riester-Rente können alle Personen abschließen, die in der gesetzlichen Rentenversicherung pflichtversichert sind, darunter Angestellte, Beamte, Auszubildende und Ehepartner von Berechtigten. Selbstständige, die nicht rentenversicherungspflichtig sind, sind jedoch ausgeschlossen.

Es gibt die Grundzulage von 175 Euro pro Jahr und die Kinderzulage von 300 Euro pro Kind und Jahr (185 Euro für vor 2008 geborene Kinder). Zudem gibt es einen einmaligen Berufseinsteigerbonus von 200 Euro für junge Sparer unter 25 Jahren. Diese Zulagen erhöhen die eigenen Einzahlungen und fördern so das angesparte Kapital.

Ihre Einzahlungen und die staatlichen Zulagen können als Sonderausgaben in der Steuererklärung geltend gemacht werden. Das reduziert Ihr zu versteuerndes Einkommen und somit Ihre Steuerlast. Das Finanzamt prüft automatisch, ob die Steuerersparnis oder die Zulagen für Sie günstiger sind.

Bei einer Kündigung Ihres Riester-Vertrags müssen Sie die erhaltenen staatlichen Zulagen und Steuervergünstigungen zurückzahlen. Eine Alternative ist das Ruhenlassen des Vertrags, bei dem keine weiteren Einzahlungen erfolgen, aber die bisherige Förderung erhalten bleibt. So bleibt die Option, den Vertrag später wieder zu aktivieren.

Geplante Reformen für die nächsten Jahre zielen darauf ab, die Riester-Rente flexibler und kostengünstiger zu machen. Es sollen auch Produkte ohne 100-prozentige Beitragsgarantie gefördert werden, um die Renditechancen zu erhöhen. Zudem ist die Einführung eines Altersvorsorgedepots geplant, bei dem in börsengehandelte Indexfonds (ETFs) investiert wird. Diese Reformen sollen die Riester-Rente attraktiver machen und die Teilnahme erhöhen.